Inleiding

Beheer van belastingen en het voldoen aan de betreffende wet- en regelgeving is lastig, vooral als je bedrijf steeds verder groeit. Je moet precies weten waar je bedrijf belastingverplichtingen heeft, hoeveel belasting je in rekening moet brengen en wat je hiermee moet doen. Dit proces kan veel tijd en geld kosten: bedrijven die het willen uitbesteden zijn vaak maandenlang bezig met de integratie van belastingsoftware.

Belastingen worden steeds ingewikkelder als je meer producten verkoopt en in meer regio’s actief bent. Dat geldt vooral voor online bedrijven, die vaak klanten hebben in veel verschillende landen. Het betekent dat je alle belastingregels in elk land moet kennen om compliance te waarborgen en te voorkomen dat je boetes en rente over niet-afgedragen belastingen moet betalen.

Daarbij komt nog dat belastingtarieven regelmatig veranderen. Alleen al in 2021 worden in de Verenigde Staten circa 600 wijzigingen in belastingtarieven doorgevoerd. En, net als in 2020, worden ook in 2021 de btw-tarieven in veel Europese landen aangepast als reactie op de economische impact van de coronacrisis.

Dit whitepaper behandelt de basisprincipes van indirecte belastingen als belasting over de toegevoegde waarde (btw of VAT), Goods and Services Tax (GST) en sales tax. Ook lees je hoe Stripe Tax je kan helpen met het waarborgen van compliance.

Wat zijn indirecte belastingen?

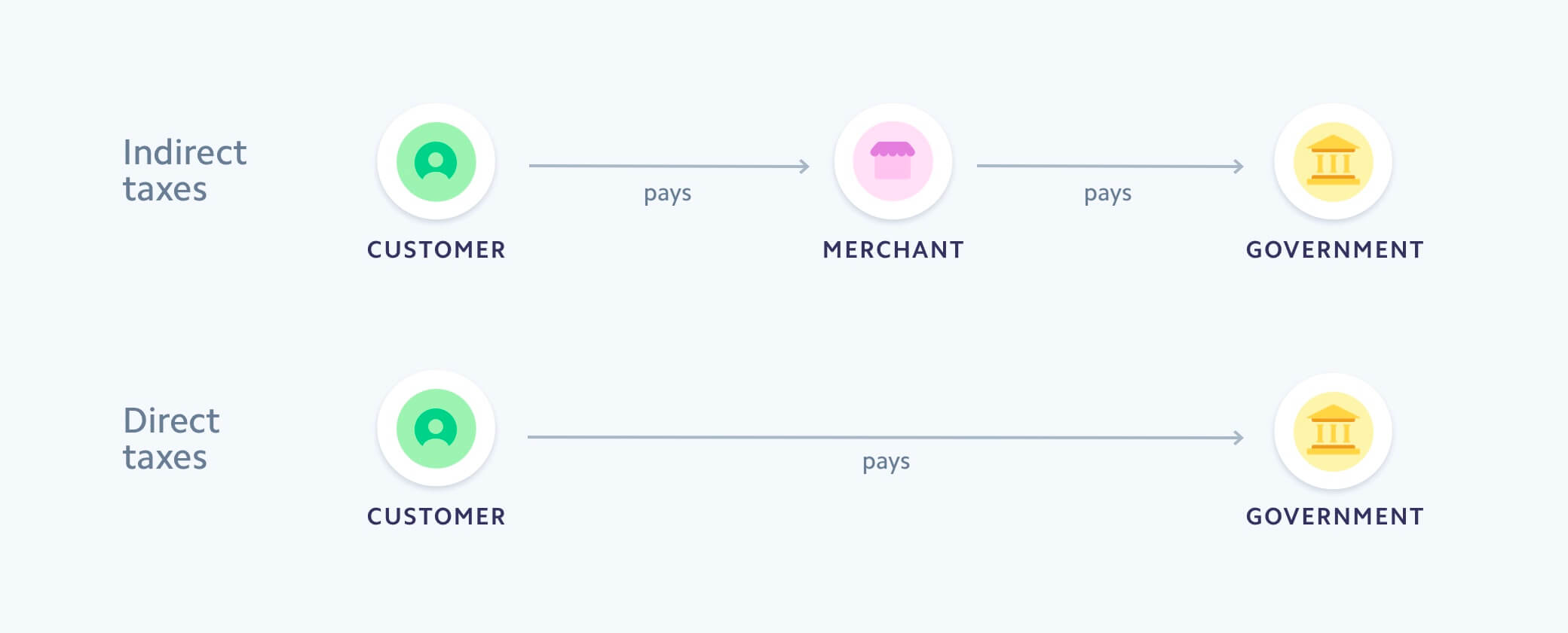

Indirecte belastingen worden door bedrijven namens een lokale of nationale overheid in rekening gebracht. De regelgeving verschilt aanzienlijk per regio en kan gelden voor fysieke goederen, digitale producten en diensten.

Deze belastingen zijn anders dan directe belastingen, zoals inkomstenbelasting, die direct aan een overheid worden afdragen op basis van inkomen of winst. Indirecte belastingen worden geheven op de verkoop van goederen of diensten en door de klant betaald via het bedrijf waarbij de aankoop gedaan wordt.

Voor indirecte belastingen wordt overal ter wereld een andere naam gebruikt. In de Verenigde Staten wordt het sales tax genoemd, in Europa belasting toegevoegde waarde (btw), in Australië Goods and Services Tax (GST) en in Japan consumptiebelasting (JCT). De manier waarop deze belastingen in rekening wordt gebracht kan aanzienlijk verschillen, maar het resultaat is hetzelfde: de eindklant betaalt de belasting.

In de meeste landen zijn bedrijven verplicht om belasting in rekening te brengen.

In de meeste landen zijn bedrijven verplicht om belasting in rekening te brengen.

Belastingen op fysieke producten

De belasting op fysieke goederen hangt af van waar de afzender en de ontvanger zich bevinden en daarnaast van de manier waarop het product in elk rechtsgebied wordt gecategoriseerd. Er is veel verschil tussen steden, staten en landen.

Een klant die bijvoorbeeld in het centrum van de stad Los Angeles een trui koopt, betaalt 9,5% omzetbelasting. Echter, een klant vlakbij in Culver City, in het district Los Angeles, betaalt voor dezelfde trui 10,2% omzetbelasting.

Deze lokale verschillen zie je ook per type product. In Texas zijn cowboylaarzen belastingvrij, maar wandelschoenen niet. In Ierland zijn kinderschoenen belastingvrij, maar schoenen voor volwassenen niet.

Belastingen op digitale producten

Verschillende rechtsgebieden hebben verschillende definities van een ‘digitaal product’ en baseren daar hun regelgeving op. Over het algemeen zijn digitale producten en diensten niet tastbaar. Je kunt ze niet vasthouden en klanten downloaden ze meestal van internet of krijgen toegang via een app of website. Voorbeelden van digitale producten en diensten zijn e-books, online trainingen, muziek en lidmaatschappen van websites.

In de EU zijn digitale producten belastbaar als ze aan vier criteria voldoen:

- Het gaat niet om een fysiek product

- De verkoper levert het product online

- De dienst behoeft nauwelijks menselijke interactie

- Het product is gemaakt met en door technologie

In de Verenigde Staten zijn er per staat grote verschillen in de wet- en regelgeving voor belasting op digitale producten. In 2021 was het voor verkopers in het merendeel van de staten verplicht om sales tax op digitale producten te heffen. Het is belangrijk dat je de verschillen in regelgeving tussen staten, districten en steden kent en hiermee rekening houdt.

Andere landen hebben hun eigen methode voor het belasten van digitale producten. Digitale producten zijn relatief nieuw in de wereldeconomie. De wet- en regelgeving is dus ook nieuw en blijft zich ontwikkelen. Het is van belang om deze wijzigingen op de voet te volgen.

Waarborging compliance

Stel jezelf de volgende vragen om te voldoen aan de wet- en regelgeving voor indirecte belastingen, waar je klanten zich ook bevinden:

- Waar en wanneer ben ik verplicht om belasting in rekening te brengen?

- Hoe registreer ik me om belasting in rekening te kunnen brengen?

- Hoeveel belasting moet ik op een product of dienst in rekening brengen?

- Hoe regel ik de aangifte en afdracht van de belastingen?

Stap 1: Bepaal je belastingverplichtingen

Het waarborgen van compliance begint met inzicht in je belastingverplichtingen. Doorgaans moet je belasting in rekening brengen overal waar je klanten hebt, ook als je bedrijf in een ander deel van de wereld is gevestigd. In sommige rechtsgebieden ben je alleen verplicht om belasting in rekening te brengen boven een bepaalde belastingvrije voet.

In de Verenigde Staten hanteert elke staat een andere belastingvrije voet voor de sales tax. Dit kan gebaseerd zijn op de jaaromzet of het aantal transacties. In de EU verschilt de belastingvrije voet per land, maar niet-EU-bedrijven die digitale producten aan klanten in de EU verkopen, moeten voor iedere transactie belasting in rekening brengen.

Stap 2: Registratie

Voordat je belasting in rekening kunt brengen, moet je je registreren in de staat of het land waar je de belastingvrije voet hebt bereikt.

Registratie in de Verenigde Staten

Voor elke staat waar je de belastingvrije voet hebt bereikt, ga je naar de website van de instantie die verantwoordelijk is voor omzetbelasting om de details van de registratie te raadplegen. In elke staat geldt een andere termijn waarbinnen je de registratie moet uitvoeren zodra je de belastingvrije voet hebt bereikt. In Texas moeten bedrijven die buiten de staat zijn gevestigd zich bijvoorbeeld registreren op de eerste dag van de vierde maand na het bereiken van de belastingvrije voet. In de Verenigde Staten wordt dit meestal de ‘economic nexus threshold’ genoemd. In Rhode Island hebben bedrijven tot 1 januari van het jaar na het bereiken van de ‘economic nexus threshold’ de tijd om zich te registreren en te beginnen met het in rekening brengen en afdragen van verkoopbelasting.

Registratie in Europa

De Europese Unie heeft VAT OSS (VAT One-Stop-Shop) ingevoerd, om het registratieproces in alle Europese landen gemakkelijker te maken. Als je je aanmeldt voor VAT OSS, hoef je je niet te registreren in elk afzonderlijk EU-land waar je goederen of diensten verkoopt. Als je bent gevestigd in een EU-land, kun je je registreren op de OSS-portal van je eigen land. Bedrijven van buiten de EU kunnen zich in elke gewenste lidstaat van de EU registreren voor OSS. Alle bedrijven van buiten de EU die goederen of diensten verkopen in de EU, moeten zich voor OSS registreren. Vanwege Brexit maakt het Verenigd Koninkrijk geen deel meer uit van het VAT OSS-systeem in de EU en heeft het een eigen registratieproces. Stap 3: Stel het belastingtarief vast Belastingtarieven verschillen zowel per regio als per product en dienst. Met deze verschillen moet je rekening houden bij alles wat je verkoopt.

Belastingtarieven in de Verenigde Staten

Er is geen nationaal systeem voor sales tax in de Verenigde Staten. In 45 staten, plus Washington D.C., wordt sales tax per staat geheven met een tarief dat varieert van 2,9% tot 7,25%. In 38 staten is er een aanvullende vorm van lokale sales tax, die gemiddeld kan uitkomen op meer dan 5,0%. Naarmate je aan meer rechtsgebieden (steden, districten en staten) verkoopt, worden belastingen steeds ingewikkelder.

Veel staten hebben honderden rechtsgebieden en het kan dus behoorlijk lastig zijn om te bepalen van welk tarief moet toepassen op een transactie. Je bedrijf kan bijvoorbeeld gevestigd zijn in een staat waar de sales tax berekend wordt op basis van waar jij als verkoper bent gevestigd. In andere staten wordt de sales tax berekend op basis van waar je klant is gevestigd.

Een afbeelding die per staat laat zien of je sales tax moet berekenen op basis van jouw locatie als verkoper of op basis van de locatie van de koper.

Een afbeelding die per staat laat zien of je sales tax moet berekenen op basis van jouw locatie als verkoper of op basis van de locatie van de koper.

Belastingtarieven in Europa

Net als in de Verenigde Staten, zijn er ook in Europa uiteenlopende btw-tarieven. Hongarije heeft met 27% het hoogste btw-tarief in de EU en Luxemburg heeft met 17% het laagste. Bij internationale transacties in de EU moet je bepalen welk land btw mag berekenen en wie verantwoordelijk is voor de afdracht (jij, als verkoper, of de klant).

Een afbeelding die de variatie in btw-tarieven van verschillende Europese landen laat zien.

Een afbeelding die de variatie in btw-tarieven van verschillende Europese landen laat zien.

Stap 4: Aangifte en afdracht van belastingen

Je moet een belastingaangifte indienen bij elke instantie, meestal de staat of het land, waar je bent geregistreerd en belastingen hebt berekend. In sommige staten in de VS moet je mogelijk ook aangifte doen bij de stad of het district als er geen sales tax per staat wordt geheven. De termijnen voor het indienen van een aangifte verschillen per staat of land en kunnen worden verschoven op basis van je jaaromzet en andere factoren. Het kan zijn dat je per week, per maand of per jaar belasting moet afdragen. Als je geen producten hebt verkocht in de staat waar je bent geregistreerd, kan je nog steeds verplicht zijn om daarvan aangifte te doen.

Hoe Stripe je kan helpen

Stripe Tax maakt compliance met internationale belastingregels eenvoudiger, zodat je je kunt focussen op je bedrijf. Met Stripe Tax worden de VAT, verkoopbelasting, btw en GST automatisch berekend en in rekening gebracht voor zowel fysieke als digitale producten en diensten in alle staten in de VS en ruim 30 andere landen. Stripe Tax is volledig geïntegreerd in Stripe, zodat je meteen aan de slag kunt.

Stripe Tax helpt je bij het volgende:

- Weet waar je je moet registreren en belasting moet berekenen. Kijk waar je belasting moet berekenen op basis van je Stripe-transacties en activeer na registratie binnen enkele seconden de functie voor het in rekening brengen van belastingen in een nieuw land of nieuwe staat. Eén regel code in je bestaande Stripe-integratie is voldoende om te beginnen met belasting berekenen. Je kan deze functie ook met één muisklik toevoegen aan Stripe-producten zoals Invoicing, zonder dat je iets hoeft te programmeren.

- Registreren voor het betalen van belastingen: Stripe Tax biedt links naar websites waar je je kunt registreren zodra je de belastingvrije voet hebt bereikt.

- Automatisch belasting in rekening brengen: Stripe Tax brengt altijd het juiste bedrag aan belasting in rekening, waar of wat je ook verkoopt. Het programma ondersteunt honderden producten en diensten. Belastingwetgeving en belastingtarieven worden voortdurend gemonitord en bijgewerkt.

- Geef eenvoudig belasting aan en draag het af: Stripe biedt gespecificeerde rapportages en belastingoverzichten voor elke regio waar je aangifte moet doen. Zo kun je heel eenvoudig zelf, met je boekhouder of met één van de partners van Stripe je belastingaangifte doen en belasting afdragen.

Klik hier voor meer informatie over Stripe Tax.

Terug naar whitepapers